- Đô la Mỹ đã đóng cửa tuần với mức tăng sau hai lần giảm liên tiếp.

- Giao dịch ‘Warsh’ đã hỗ trợ sự phục hồi của đồng bạc xanh.

- Fed dự kiến sẽ nới lỏng gần 58 điểm cơ bản vào cuối năm.

Cuối cùng, đợt giảm mạnh gần đây của Đô la Mỹ (USD) đã tìm thấy một chút nghỉ ngơi.

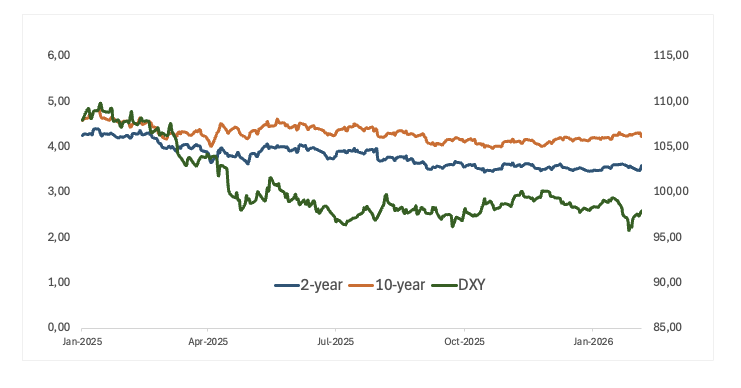

Thực tế, chỉ số Đô la Mỹ (DXY) đã tìm cách lấy lại một số bình tĩnh và tạo khoảng cách xa hơn so với mức thấp nhất hàng năm gần 95,50 ghi nhận vào cuối tháng Giêng, đạt đến ranh giới của mốc 98,00 vào cuối tuần.

Trong khi đó, sự cải thiện của chỉ số này diễn ra song song với đánh giá của các nhà đầu tư về hình ảnh của một Cục Dự trữ Liên bang (Fed) dưới sự lãnh đạo của Kevin Warsh. Những người tham gia thị trường tiếp tục tính đến một vài lần cắt giảm lãi suất trong tương lai, nhưng khả năng nới lỏng mạnh mẽ hơn dường như không khả thi, ít nhất là trong thời điểm hiện tại.

Tại thị trường tiền tệ Mỹ, lợi suất trái phiếu đã giảm bớt phần nào đợt thoái lui hàng tuần vào thứ Sáu, nhưng không thể giúp đóng cửa tuần trong sắc đỏ trên nhiều kỳ hạn khác nhau.

Fed giữ nguyên lãi suất khi niềm tin tăng lên

Cục Dự trữ Liên bang đã giữ nguyên lãi suất tại cuộc họp tháng Giêng, duy trì khoảng lãi suất quỹ liên bang ở mức 3,50%-3,75%, phù hợp với kỳ vọng. Giọng điệu của tuyên bố có phần lạc quan hơn một chút, với các nhà hoạch định chính sách chỉ ra sự tăng trưởng vững chắc và bỏ qua những đề cập trước đó về rủi ro giảm đối với việc làm.

Chủ tịch Jerome Powell cho biết chính sách hiện tại vẫn tốt, chỉ ra các dấu hiệu rằng thị trường lao động đang ổn định và lạm phát dịch vụ vẫn đang giảm. Powell cho biết sự gia tăng gần đây của lạm phát chủ yếu do thuế quan đối với hàng hóa. Fed dự kiến điều này sẽ đạt đỉnh vào khoảng giữa năm.

Powell nhấn mạnh rằng các quyết định chính sách sẽ vẫn được đưa ra theo từng cuộc họp. Ông nhấn mạnh rằng việc tăng lãi suất thêm không phải là trường hợp cơ bản và cho rằng rủi ro đối với cả hai mặt của nhiệm vụ kép của Cục Dự trữ Liên bang đã giảm.

Tín hiệu hỗn hợp từ Fed làm nổi bật sự không chắc chắn về việc nới lỏng

Các diễn giả của Fed trong tuần này đã nhấn mạnh một cuộc tranh luận chính sách vẫn rất sống động. Một số thành viên bỏ phiếu đang nghiêng về việc cắt giảm lãi suất lớn, trong khi những người khác vẫn đang phản đối, lo ngại rằng tiến trình lạm phát có thể bị đình trệ. Đối với thị trường, điều rút ra không chỉ là về thời gian mà còn về khoảng cách còn lại trong Ủy ban:

Stephen Miran (Hội đồng Thống đốc, người bỏ phiếu) tiếp tục lập luận cho việc nới lỏng mạnh mẽ. Ông cho biết ông đang tìm kiếm hơn một điểm phần trăm cắt giảm lãi suất trong suốt năm, nhấn mạnh quan điểm của ông rằng chính sách vẫn quá hạn chế. Những bình luận của ông theo sau thông báo của Tổng thống Donald Trump rằng cựu quan chức Fed Kevin Warsh sẽ là lựa chọn của ông để lãnh đạo ngân hàng trung ương, thêm bối cảnh chính trị cho những nhận xét này.

Tom Barkin (Richmond Fed, không phải là người bỏ phiếu) đã có một lập trường thận trọng hơn. Ông cho biết các lần cắt giảm lãi suất đã được thực hiện cho đến nay đã giúp đảm bảo thị trường lao động trong khi Fed làm việc qua những gì ông mô tả là chặng đường cuối cùng trong việc đưa lạm phát trở lại 2%. Nhìn về phía trước, ông cho biết ông kỳ vọng nền kinh tế sẽ vẫn kiên cường cho đến năm 2026, được hỗ trợ bởi khả năng giảm quy định, cắt giảm thuế và sự tự tin tiếp tục từ các công ty về nhu cầu.

Lisa Cook (Hội đồng Thống đốc, người bỏ phiếu) đã có một giọng điệu rất thận trọng. Bà cho biết bà lo ngại hơn về sự đình trệ trong tiến trình lạm phát hơn là về một thị trường lao động yếu kém, cho thấy bà sẽ không ủng hộ việc cắt giảm lãi suất thêm cho đến khi áp lực giá cả, đặc biệt là những áp lực liên quan đến thuế quan của năm ngoái, bắt đầu giảm rõ rệt hơn.

Mary Daly (San Francisco Fed, không phải là người bỏ phiếu) tập trung vào những rủi ro bên dưới bề mặt của thị trường lao động. Trong khi bà cho biết các doanh nghiệp vẫn lạc quan thận trọng, bà lưu ý rằng các hộ gia đình thì ít tự tin hơn, nhận thức rằng môi trường hiện tại với việc tuyển dụng thấp và sa thải thấp có thể nhanh chóng chuyển thành một môi trường với ít cơ hội việc làm hơn và nhiều sa thải hơn.

Tất cả trong tất cả

Các bình luận trong tuần này củng cố rằng hướng đi chính sách vẫn đang được tranh luận. Với các thành viên bỏ phiếu chia rẽ giữa việc nới lỏng mạnh mẽ và sự thận trọng về lạm phát, kỳ vọng về việc cắt giảm lãi suất nhanh chóng vẫn dễ bị phản đối từ bên trong Fed.

Thị trường định giá cắt giảm, Fed thấy còn nhiều việc phải làm

Dữ liệu lạm phát mới nhất của Mỹ đã đến đúng như kỳ vọng. Vào tháng 12, cả lạm phát chỉ số giá tiêu dùng toàn phần và cơ bản đều tăng với tốc độ ổn định. Lạm phát toàn phần giữ ở mức 2,7% hàng năm, trong khi chỉ số cơ bản vẫn ở mức 2,6% trong suốt mười hai tháng qua.

Tổng thể, các số liệu đã củng cố câu chuyện giảm lạm phát và khuyến khích suy đoán trên thị trường rằng Fed có thể bắt đầu cắt giảm lãi suất một lần nữa trong những tháng tới. Điều đó nói rằng, triển vọng vẫn không chắc chắn. Tác động của thuế quan của Mỹ đối với chi phí hộ gia đình vẫn chưa rõ ràng, và một số quan chức Fed đã nhấn mạnh rằng lạm phát vẫn quá cao và vượt mục tiêu 2%.

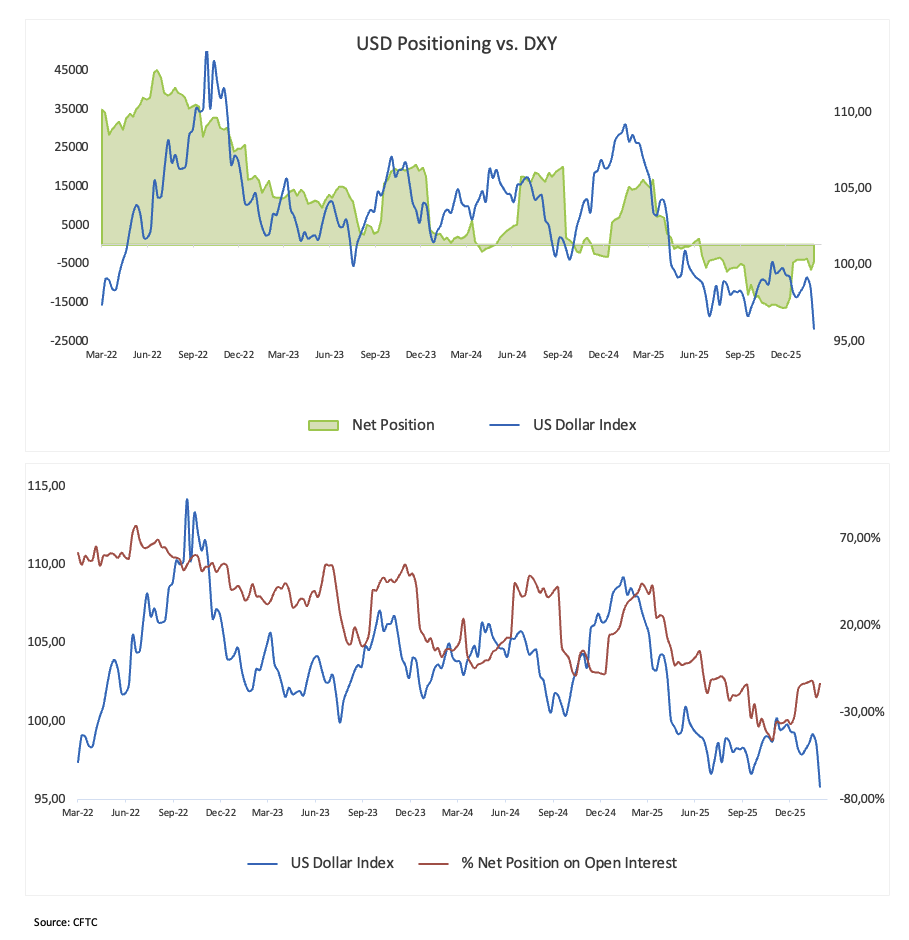

Giảm vị thế bán đô la, nhưng xu hướng giảm vẫn tồn tại

Theo Ủy ban Giao dịch Hàng hóa Tương lai, các nhà giao dịch không thương mại đã giảm vị thế bán ròng của họ trong đồng đô la Mỹ xuống mức thấp nhất trong hai tuần khoảng 4,4K hợp đồng. Ngoài ra, lãi suất mở đã tăng lên gần 31,8K hợp đồng, đảo ngược hai lần giảm liên tiếp trong tuần trước.

Xét về cấu trúc giảm giá hiện tại, có khả năng thị trường đã định giá phần lớn các tin tức tiêu cực. Sự gia tăng lãi suất mở cho thấy các nhà tham gia mới đang gia nhập thị trường, ngay cả khi tâm lý tổng thể đối với đồng đô la vẫn thận trọng.

Điều gì tiếp theo cho đồng đô la Mỹ

Sự chú ý hiện chuyển sang thị trường lao động của Mỹ. Báo cáo Nonfarm Payrolls vào tuần tới dự kiến sẽ là động lực chính của thị trường vào cuối tuần, cùng với việc công bố dữ liệu lạm phát mới của Mỹ từ Chỉ số Giá tiêu dùng.

Thị trường cũng sẽ theo dõi bất kỳ phát biểu mới nào từ các quan chức Fed sau cuộc họp chính sách tuần trước, với các nhà đầu tư mong muốn đánh giá mức độ kiên quyết của các nhà hoạch định chính sách trong việc phản đối kỳ vọng về việc cắt giảm lãi suất trong thời gian tới.

Cảnh quan kỹ thuật

Chỉ số đô la Mỹ (DXY) dường như đã gặp một vùng kháng cự quan trọng gần mốc 98,00, hoặc mức cao hàng tháng.

Khi chỉ số vượt qua khu vực này, nó có thể cố gắng kiểm tra băng 98,50-98,70, nơi mà các đường SMA 55 ngày và 100 ngày tạm thời và đường SMA 200 ngày có liên quan đều hội tụ. Phía bắc ở đây là mức trần 2026 tại 99,49 (ngày 15 tháng 1).

Về phía giảm, sự kháng cự ngay lập tức đến từ đáy 2026 tại 95,56 (ngày 27 tháng 1) trước khi đến mức sàn tháng 2 năm 2022 tại 95,13 và mức đáy năm 2022 tại 94,62 (ngày 14 tháng 1).

Hơn nữa, các chỉ báo động lực vẫn ủng hộ việc thoái lui thêm. Thực tế, Chỉ báo sức mạnh tương đối (RSI) giảm xuống khoảng vùng 47, trong khi Chỉ số Định hướng Trung bình (ADX) trên 29 cho thấy rằng một xu hướng vững chắc vẫn đang tồn tại cho đến thời điểm này.

-1770400746516-1770400746517.png)

Kết luận

Phần lớn sự phục hồi gần đây của đồng bạc xanh dường như được thúc đẩy bởi Fed, gần như hoàn toàn sau khi Tổng thống Trump bổ nhiệm Kevin Warsh làm người kế nhiệm Jerome Powell. Tiến về phía trước, các nhà đầu tư dự kiến sẽ theo dõi chặt chẽ kết quả từ dữ liệu cứng của Mỹ.

Điều đó nói rằng, thị trường lao động vẫn là trọng tâm chính của Fed. Các nhà hoạch định chính sách đang theo dõi chặt chẽ bất kỳ dấu hiệu rõ ràng nào về sự yếu kém, nhưng lạm phát vẫn là một phần quan trọng của phương trình. Áp lực giá vẫn ở mức cao không thoải mái, và nếu tiến trình giảm lạm phát bắt đầu chững lại, kỳ vọng về việc cắt giảm lãi suất sớm hoặc mạnh mẽ có thể nhanh chóng bị cắt giảm.

Trái lại, Fed có khả năng sẽ giữ vững lập trường chính sách thận trọng hơn và, theo thời gian, đưa ra lý do cho một đồng bạc xanh mạnh hơn, bất chấp những ồn ào chính trị.

Câu hỏi thường gặp về Bảng lương phi nông nghiệp

Bảng lương phi nông nghiệp (NFP) là một phần của báo cáo việc làm hàng tháng của Cục Thống kê Lao động Hoa Kỳ. Thành phần Bảng lương phi nông nghiệp đo lường cụ thể sự thay đổi về số lượng người được tuyển dụng tại Hoa Kỳ trong tháng trước, không bao gồm ngành nông nghiệp.

Con số Bảng lương phi nông nghiệp có thể ảnh hưởng đến các quyết định của Cục Dự trữ Liên bang bằng cách cung cấp thước đo về mức độ thành công của Fed trong việc thực hiện nhiệm vụ thúc đẩy việc làm đầy đủ và lạm phát 2%. Con số Bảng lương phi nông nghiệp (NFP) tương đối cao có nghĩa là nhiều người có việc làm hơn, kiếm được nhiều tiền hơn và do đó có thể chi tiêu nhiều hơn. Mặt khác, kết quả Bảng lương phi nông nghiệp tương đối thấp có thể có nghĩa là mọi người đang phải vật lộn để tìm việc làm. Fed thường sẽ tăng lãi suất để chống lại lạm phát cao do tỷ lệ thất nghiệp thấp gây ra và hạ lãi suất để kích thích thị trường lao động trì trệ.

Bảng lương phi nông nghiệp thường có mối tương quan tích cực với Đô la Mỹ. Điều này có nghĩa là khi số liệu bảng lương cao hơn dự kiến, USD có xu hướng tăng và ngược lại khi chúng thấp hơn. Bảng lương phi nông nghiệp (NFP) ảnh hưởng đến Đô la Mỹ thông qua tác động của chúng đối với lạm phát, kỳ vọng chính sách tiền tệ và lãi suất. NFP cao hơn thường có nghĩa là Cục Dự trữ Liên bang sẽ thắt chặt hơn trong chính sách tiền tệ của mình, hỗ trợ cho USD.

Bảng lương phi nông nghiệp thường có mối tương quan tiêu cực với giá vàng. Điều này có nghĩa là con số bảng lương cao hơn dự kiến sẽ có tác động làm giảm giá vàng và ngược lại. Bảng lương phi nông nghiệp (NFP) cao hơn thường có tác động tích cực đến giá trị của USD và giống như hầu hết các mặt hàng chính, vàng được định giá bằng đô la Mỹ. Do đó, nếu USD tăng giá, cần ít đô la hơn để mua một ounce vàng. Ngoài ra, lãi suất cao hơn (thường giúp NFP cao hơn) cũng làm giảm sức hấp dẫn của vàng như một khoản đầu tư so với việc giữ tiền mặt, nơi tiền ít nhất sẽ kiếm được lãi.

Bảng lương phi nông nghiệp chỉ là một thành phần trong báo cáo việc làm lớn hơn và nó có thể bị lu mờ bởi các thành phần khác. Đôi lúc, khi Bảng lương phi nông nghiệp (NFP) công bố cao hơn dự báo, nhưng Thu nhập trung bình hàng tuần thấp hơn dự kiến, thị trường đã bỏ qua tác động lạm phát tiềm ẩn của kết quả tiêu đề và hiểu sự sụt giảm thu nhập là giảm phát. Các thành phần Tỷ lệ tham gia và Giờ làm việc trung bình hàng tuần cũng có thể ảnh hưởng đến phản ứng của thị trường, nhưng chỉ trong những sự kiện hiếm hoi như "Đại từ chức" hoặc Khủng hoảng tài chính toàn cầu.

Thông tin trên các trang này chứa các tuyên bố mang tính chất dự báo về tương lai và chứa đựng sự rủi ro và không chắc chắn. Các thị trường và công cụ được mô tả trên trang này chỉ dành cho mục đích thông tin và không phải là các khuyến nghị về việc mua hoặc bán các tài sản này. Bạn nên tự nghiên cứu kỹ lưỡng trước khi đưa ra bất kỳ quyết định đầu tư nào. FXStreet không đảm bảo rằng thông tin này không có lỗi, sai sót hoặc sai sót trọng yếu. FXStreet cũng không đảm bảo rằng thông tin này có tính chất kịp thời. Việc đầu tư vào các thị trường mở chứa đựng nhiều rủi ro, bao gồm việc mất tất cả hoặc một phần khoản đầu tư của bạn cũng như sự đau khổ về cảm xúc. Tất cả các rủi ro, tổn thất và chi phí liên quan đến đầu tư, bao gồm việc mất toàn bộ vốn đầu tư, thuộc trách nhiệm của bạn. Các quan điểm và ý kiến thể hiện trong bài viết này là của các tác giả và không nhất thiết phản ánh chính sách hoặc quan điểm chính thức của FXStreet cũng như các nhà quảng cáo của nó. Tác giả sẽ không chịu trách nhiệm về thông tin được tìm thấy ở cuối các liên kết được đăng trên trang này.

Nếu không được đề cập rõ ràng trong nội dung bài viết, tại thời điểm viết bài, tác giả không nắm giữ vị thế nào đối với bất kỳ cổ phiếu nào được đề cập trong bài viết này và không có quan hệ kinh doanh với bất kỳ công ty nào được đề cập. Tác giả không nhận được tiền công cho việc viết bài này, ngoài từ FXStreet.

FXStreet và tác giả không cung cấp các đề xuất được cá nhân hóa. Tác giả không cam đoan về tính chính xác, đầy đủ hoặc phù hợp của thông tin này. FXStreet và tác giả sẽ không chịu trách nhiệm về bất kỳ sai sót, thiếu sót hoặc bất kỳ tổn thất, thương tích hoặc thiệt hại nào phát sinh từ thông tin này và việc hiển thị hoặc sử dụng thông tin này. Ngoại trừ các lỗi và thiếu sót.

Tác giả và FXStreet không phải là các cố vấn đầu tư đã đăng ký và không có nội dung nào trong bài viết này nhằm mục đích tư vấn đầu tư.

Đề xuất của biên tập viên

ĐỀ XUẤT CỦA BIÊN TẬP VIÊN

EUR/USD: Đô la Mỹ sẽ tiếp tục bị áp lực cho đến khi sương mù bất định tan biến

Cặp EUR/USD đã mất thêm điểm trong tuần đầu tiên của tháng 2, ổn định ở mức khoảng 1,1820. Sự đảo chiều đã mất đà sau khi cặp này đạt đỉnh 1,2082 vào tháng 1, mức cao nhất kể từ giữa năm 2021.

Bitcoin: Điều tồi tệ nhất có thể đã ở phía sau chúng ta

Giá Bitcoin (BTC) phục hồi nhẹ, giao dịch ở mức 65.000$ vào thời điểm viết bài vào thứ Sáu, sau khi đạt mức thấp 60.000$ trong phiên giao dịch châu Á đầu tiên. Vị vua Crypto vẫn chịu áp lực cho đến thời điểm này trong tuần, ghi nhận ba tuần liên tiếp lỗ vượt quá 30%.

Vàng: Biến động vẫn tiếp diễn trong không gian hàng hóa

Sau khi mất hơn 8% để kết thúc tuần trước, Vàng (XAU/USD) vẫn chịu áp lực bán nặng vào thứ Hai và giảm xuống gần 4.400$. Mặc dù XAU/USD đã có một đợt phục hồi quyết định sau đó, nhưng nó không thể ổn định trên 5.000$.

Forex hôm nay: BoE giữ lập trường ôn hòa khiến GBP lao dốc, DXY tăng vọt và giá vàng suy giảm

Thị trường tài chính xoay quanh các quyết định chính sách tiền tệ của các ngân hàng trung ương châu Âu.

GBP/USD: Đồng bảng Anh kiểm tra mức hỗ trợ quan trọng trước một tuần lớn

Đồng bảng Anh (GBP) đã thay đổi xu hướng so với Đô la Mỹ (USD), với cặp GBP/USD giảm gần 200 pip trong một đợt điều chỉnh mạnh mẽ.